ESL Shipping übernimmt AtoB @ C

Shailaja A. Lakshmi • 14 Juli 2018

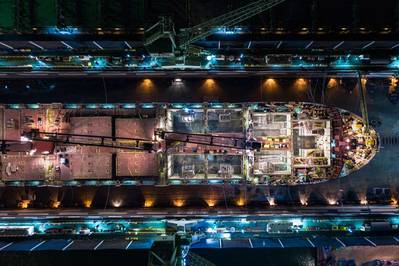

Bild: AtoB @ C Versand AB

Die finnische Trockenmasse ESL ShippingLtd, eine Reederei, die zu 100% im Besitz der Aspo Group ist, wird alle ausstehenden Aktien von AtoB @ C Shipping AB und AtoB @ C Holding AB (AtoB @ C) übernehmen, die Transportdienstleistungen anbieten.

Der Unternehmenswert beträgt 30 Mio. EUR. Der endgültige Kaufpreis wird hauptsächlich aus den bestehenden Finanzierungsreserven von Aspo finanziert werden. Etwa 4,2 Mio. EUR werden durch neue Aktien der Aspo Plc abgedeckt.

Die Transaktion erfordert die Zustimmung der Wettbewerbsbehörde in Finnland. Es wird geschätzt, dass die Transaktion im dritten Quartal 2018 abgeschlossen sein wird.

AtoB @ C ist mit 30 Schiffen im Umfang von 4.000-5.000 Tonnen in der Schifffahrt tätig. AtoB @ C besitzt insgesamt sechs Trockengüterschiffe und hat einen Anteil von 49% an zwei Schiffen.

Die anderen 22 Schiffe sind zeitlich gechartert. AtoB @ C erzielte im Jahr 2017 einen Umsatz von 79,3 Mio. EUR und ein operatives Ergebnis von 3,2 Mio. EUR. Die Fracht AtoB @ C trägt hauptsächlich Rohstoffe und Produkte der Forstindustrie, Produkte der Stahlindustrie, Düngemittel, Wertstoffe, Biokraftstoffe und Mineralien. Der Hauptsitz von AtoB @ C ist in Ystad.

Mit der Transaktion wird der Nettoumsatz von ESL Shipping von 80 Millionen Euro auf rund 160 Millionen Euro steigen, wobei die Zahlen aus dem Jahr 2017 verwendet werden. Darüber hinaus wird sich das beförderte Frachtvolumen von ca. 11-12 Millionen Tonnen auf ca. 16-17 Millionen Tonnen erhöhen .

Die Transaktion wird die Position von ESL Shipping in der Kategorie der kleineren Schiffe weiter stärken und das Geschäft wird sich durch neue Kunden und neue Produktströme erheblich verstärken.

Wenn die Transaktion abgeschlossen ist, wird ESL Shipping insgesamt 50 Schiffe haben, einschließlich neuer Schiffe mit einer Tragfähigkeit von 468.000 Tonnen im Vergleich zu den vorherigen 331.000 Tonnen. Das Unternehmen besitzt 19 Schiffe in voller Höhe, es hat eine Minderheitsbeteiligung an zwei Schiffen, ein Schiff ist vermietet und 28 Schiffe sind zeitlich befristet.

"Die Strategie von Aspo besteht darin, führende Unternehmen auf diesem Gebiet zu entwickeln. Durch die Übernahme wird ESL Shipping in eine neue Größenklasse versetzt und in eine gute Position gebracht, um die betriebliche Effizienz und Gesamtwirtschaftlichkeit der Reederei zu verbessern", sagt Aki Ojanen, CEO von Aspo Plc und Vorsitzender des Board of Directors von ESL Shipping.

Die aktuellen ESL Shipping und AtoB @ C sind beide stark in der gesamten Region Nordeuropa vertreten. Die erweiterte ESL Shipping wird hinsichtlich der Risiken eine noch ausgewogenere und diversifiziertere Reederei sein. Mit der Übernahme wird ESL Shipping noch mehr Möglichkeiten haben, umweltfreundliche und effektive Transportlösungen zu entwickeln, um die zukünftigen Anforderungen der Kunden zu erfüllen.

"Zusammen bilden wir eine starke nordische Reederei, die kundenorientiert ist. Sie hat starke Schultern, um den zukünftigen Erfolg entschlossen aufzubauen", sagt Mikki Koskinen, Geschäftsführer von ESL Shipping.

Der Haupteigner von AtoB @ C, Reeder Anders Nilsson, sagt: "Ich bin sehr erfreut, dass ich für meine Reederei das bestmögliche Haus gefunden habe. Das ist ein guter Ausgangspunkt."

Es wird erwartet, dass das Geschäft den Gewinn je Aktie von Aspo bereits im laufenden Geschäftsjahr verbessern wird. Gezielte jährliche Synergien belaufen sich auf mindestens 2 Mio. EUR, und es wird geschätzt, dass sie ab 2020 vollständig erfüllt werden.

Nach Abschluss der Transaktion wird ESL Shipping seine neue Struktur und Ziele im Rahmen der Aspo-Gruppe detaillierter vorstellen.