Boxships durch konkurrierende Unglücke gepusht

Überkapazitäten, Flottenversorgung, geschwächte Einnahmen, Konsolidierung - und jetzt - Ängste vor Handelskriegen führen zu weiteren Unsicherheiten für ein bereits unsicheres Boxship-Klima. Barry Parker von MLPro arbeitet daran, dem Ganzen auf den Grund zu gehen.

In der Berichtssaison für die Unternehmensergebnisse des ersten Quartals 2018 ergab sich für den Leitwetter der börsennotierten Containeraktien, AP Moller (APM), ein Gewinnrückgang (berichtete Ergebnisse unter den Konsensusprognosen der Analysten), wobei Maersk Line die größte Portfoliohaltung hatte. In einem Media-Telefoninterview sagte APM-CEO Soren Skou: "... in unserem Hauptgeschäft, dem Ozeansegment, verdienen wir kein Geld." Tatsächlich zeigten die Zahlen, die den APM-Bericht für das erste Quartal begleiten, einen leichten Rückgang des durchschnittlichen beladenen $ / FFE (40 (Äquivalent) auf Ost- / West-Strecken, Berechnung zurück zu $ 1,796, verglichen mit dem Jahr zuvor von $ 1,813.

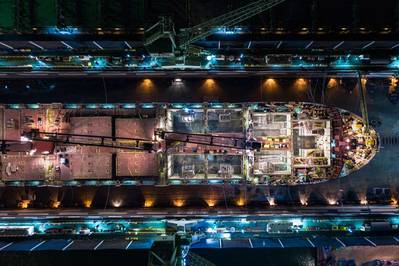

Das Geschäft tendiert in Richtung Überkapazitäten - in den letzten Jahren haben sich die großen Player auf "Skaleneffekte" konzentriert - was effektiv zu einem Wettrüsten führt, da größere Schiffe bestellt wurden. Das Ergebnis ist, wie in ABBILDUNG 1 gezeigt, geschwächt. Zu diesem Zweck hat sich der Ton jetzt geändert.

Auf APM Mitte Mai Ergebnis Anruf (detaillierte Q1 Ergebnisse), Herr Skou Leutnant, Maersk Linie COO Soren Toft, sagte Zuhörern, "Auf Kapazität, lassen Sie mich auch sagen, dass im Jahr 2015 Maersk Line insgesamt 27 Schiffe bestellt, 20 von ihnen waren große Schiffe. Sie wurden im Großen und Ganzen geliefert. Und ... wir haben keine Pläne Schiffe für mindestens die nächsten 12 Monate zu bestellen. Wir sind davon überzeugt, dass wir mit den von uns eingeführten Initiativen auch in den nächsten 18 Monaten die derzeitige Kapazität unverändert halten können. In den nächsten Quartalen werden wir sogar eine etwas geringere Kapazität erreichen, wenn wir die Synergien der Hamburg Süd umsetzen. "

- Überangebot

Die Versorgung mit Flotten ist weiterhin ein ärgerliches Problem. Eine im Februar 2018 vom Baltic and International Maritime Council (BIMCO) durchgeführte Analyse ergab: "Die Containerschiffflotte ist bereits im ersten Monat 2018 um 1,2% gewachsen - das entspricht der gesamten Flottenerweiterung von 2016 ... Eine Flut von neuen Schiffen wurde ausgeliefert Januar. Seit Juli 2010 wurde in einem Monat nicht mehr so viel Kapazität in Anspruch genommen - 254.173 TEU. Dazu gehören viele Feeder-Schiffe, aber auch fünf ultra-große Schiffe mit mehr als 20.000 TEU. "Und die Strategien, mit Überangeboten umzugehen, sind scheinbar weit davon entfernt, einheitlich zu sein.

Eine wesentliche Reaktion auf das Überangebot in den letzten zwei Jahren war die Konsolidierung, wobei viele Unternehmenszusammenschlüsse stattfanden. Nachdem sich der Staub gelegt hat, rangiert Maersk (das immer noch Hamburg-Süd aufnimmt) weiterhin an der Spitze der Ranglisten. Die Zahlen von Alphaliner aus dem späten Mai zeigen, dass der in Kopenhagen ansässige Gigant mehr als 4,1 TEU Tonnage kontrolliert (davon 55% im Besitz und 45% im Charter), knapp 19% des Gesamtmarktes.

Mediterranean Shipping Corp kommt als nächstes und kontrolliert 3,3 Millionen TEU, etwas weniger als 15% der Gesamtflotte, gefolgt von CMA-CGM (die 2016 Neptune Orient Lines übernahm) mit 1,97 Millionen TEU (11,6% der Gesamtflotte). Aber CMA CGM war noch nicht fertig. Als MLPro in Druck ging, gab die CMA CGM Group eine Vereinbarung zwischen CMA CGM und Container Finance bekannt, wonach das Containerschifffahrts- und Logistikgeschäft Containerships (und die Beteiligungen von Container Finance an Multi-Link Terminals Ltd und CD Holding Oy) Teil von CMA CGM werden. Das finnische Unternehmen ist auf den innereuropäischen Markt spezialisiert und wird die Marktdurchdringung von CMA CGM voraussichtlich verstärken. Natürlich unterliegt die Transaktion der behördlichen Genehmigung.

Eine dickere COSCO, die CSCL (1,974 Mio. TEU, 8,9%) absorbiert hatte, rangiert an vierter Stelle, gefolgt von Hapag Lloyd (die United Arab Shipping Company übernahm) mit 1,6 Mio. TEU oder 7,3% Anteil an der Gesamtzahl. Der Ocean Network Express (ONE), der nach dem Zusammenschluss dreier japanischer Fluggesellschaften im April 2018 gegründet wurde, umfasst 1,56 Mio. TEU kontrollierter Kapazität oder 7% der Gesamtkapazität. Eine Transaktion, die noch nicht abgeschlossen ist, sieht vor, dass COSCO die Orient Overseas Container Lines (OOCL) übernimmt und im Falle der Übernahme einen Carrier von ca. 2,6 Mio. TEU schafft.

Jeder Unternehmenszusammenschluss hat das Potenzial, eine Neuausrichtung bestehender Allianzen zu erzwingen, bei der Gruppen von Betreibern ihre Kapazitäten gemeinsam vermarkten können. Xeneta, das eine Sammlung von Frachtraten anbietet (und Tools für deren Vergleich), bedient viele Interessengruppen und bemerkte kürzlich in einem Firmenblog: "Wir alle sehen weniger Carrier und größere Schiffe, weniger häufige Anrufe an weniger Häfen, die stören können Lieferketten und Frachtfluss. Die Branche befindet sich jedoch noch in Neuland. "

In einem weiteren Versuch, die Fülle an zusätzlicher Tonnage zu bekämpfen, versuchten einige Fluggesellschaften, die Lieferung von Megaschips zu verzögern. Anfang 2018 schoben sowohl COSCO als auch Yang Ming die ursprünglich für 2018 geplanten Neubauten auf 2019 hinaus. Auf der anderen Seite trommelte die südkoreanische Fluggesellschaft Hyundai Merchant Marine (HMM) Pläne für die Bestellung von bis zu 20 Schiffen, darunter 12, vor von 20.000 TEU Kapazität. Es ist jedoch Maersk, der oft als Business-Leitschnur gilt. Der Tenor seines COO, Herrn Toft, über die Liefertreue zu sein, bestätigt die Analyse von Alphaliner, die das Auftragsbuch des Reeders von 12 Schiffen mit insgesamt 105.288 TEU zeigt, was lediglich 2,5% der bestehenden kontrollierten Flotte darstellt und deutlich unter dem Branchendurchschnitt liegt .

Nicht jeder ist besorgt über Überkapazitäten. Analysten von Drewry Shipping, die den World Container Index produziert, haben Ende April geschrieben, dass "die Angst vor Überkapazitäten übertrieben ist" und fügte hinzu: "Aufschub bedeutet, dass neue Containerschiffslieferungen im Jahr 2018 das Angebot-Nachfrage-Gleichgewicht nicht beeinträchtigen werden. Es werden mehr Schiffe benötigt, um mit den Nachfrageprognosen Schritt halten zu können. "Bimco ist auch auf der Suche nach Stabilität im Jahr 2018, sagte Lead Analyst Peter Sand:" Das Wachstum der Gesamtnachfrage wird voraussichtlich niedriger sein als 2017, aber immer noch hoch genug, um das Fundamental zu verbessern Marktgleichgewicht. BIMCO prognostiziert ein Wachstum der Nachfrage um 4,0-4,5% gegenüber einem Flottenwachstum von 3,9% im Jahr 2018. Der IWF ... hat das erwartete BIP-Wachstum in den Industrieländern für 2018 und 2019 deutlich angehoben ... allgemein positiv für die Nachfrage nach Containerschiffen. "BIMCO hob das Wachstum bei der Frachtbewegung hervor von Asien durch den Panamakanal und sagte: "2018 wird wahrscheinlich das Jahr sein, in dem viele Containernetzwerke, die die Ostküste der USA anrufen, durch den Einsatz von ultra-großen Containerschiffen vollständig erweitert werden."

- Handelskriege: Tatsache oder Fiktion?

Als ob die Treibstoffkosten, der drohende Termin des IMO 2020, Überkapazitätsängste und niedrige Frachtraten nicht ausreichen würden, lauert im Hintergrund das Gespenst politisch induzierter Verlangsamungen im Handel. Die Eröffnungssalven in einem Handelskrieg betrafen neobulk Rohstoffe - Stahl, Aluminium und Massengut - vor allem US-Sorghum für China. Obwohl die Befürchtungen über Verlangsamungen in den Box-Trades weit verbreitet waren, haben sich die Auswirkungen auf Containergeschäfte bislang (noch) nicht bewahrheitet. Das heißt, und wie MLPro für diese Ausgabe druckt, wird das Säbelrasseln von allen Seiten - den Vereinigten Staaten, der EU und China - lauter.

Peter Sand von BIMCO hat darauf bestanden, dass der bevorstehende Handelskrieg "... alles über die transpazifische Handelsroute nach Osten ist." Mitte Mai haben die USA ihre Rhetorik abgeschwächt, was darauf hindeutet, dass sie eine Annäherung an China anstreben würde, Anstatt das China zu West Coast zu machen, wird es zu einer Kriegszone mit weit verbreiteten Zolltarifen. Mitte Juni hatten sich die USA im Einklang mit den steigenden Sommertemperaturen verändert. Es bleibt abzuwarten, was wirklich passieren wird. Daten von MDS Transmodal, einem in Großbritannien ansässigen Berater, zeigen, dass 2017 18,6 Millionen TEU von Fernost nach Nordamerika verlagert wurden.

Gesondert sind die US-Sanktionen gegen Russland und jetzt der Iran wieder in den Nachrichten. Berater von Drewry schrieben in ihrer "Container Insight Weekly" Folgendes: "Sollten die Verhandlungen die Angelegenheit nicht lösen, werden alle Nicht-US-Länder mit einem heiklen Dilemma konfrontiert sein: Wie kann man mit dem Iran Handel treiben, ohne Hitze von Amerika zu bekommen? Die Androhung sogenannter "Sekundärsanktionen", bei denen die USA ausländische Firmen für Geschäfte mit dem Iran bestrafen, wird unweigerlich dazu führen, dass sich Unternehmen den Forderungen des größten Marktes unterwerfen. Das ist schon passiert.

Mitte Mai berichtete Reuters, dass die Shipping-Gruppe AP Moller-Maersk die letzte in einer wachsenden Liste von Unternehmen sei, die sich auf die Ausreise aus dem Iran vorbereiten. Viele Akteure fragen sich deshalb, ob die EU den Nuklearvertrag mit Teheran am Leben erhalten und relevant bleiben kann. Maersks Entscheidung folgt ähnlichen Maßnahmen anderer Schwergewichte wie dem französischen Ölkonzern Total und MSC, der größten Containerreederei der Welt.

Reuters berichtete auch, dass der Vorstandsvorsitzende von Maersk Soren Skou sagte: "Mit den Sanktionen, die die Amerikaner auferlegen, können Sie Geschäfte im Iran nicht machen, wenn Sie auch Geschäfte in den USA haben, und wir haben das in großem Maßstab." Hier geht es jetzt genauso um Wirtschaft wie um Politik - oder globale Sicherheit. Schließlich hält ein Großteil der globalen Lieferkette den Atem an, um zu sehen, was als nächstes passiert.

Zu diesem Zweck und im Hinblick auf das größere Sanktionsbild stellte Drewry fest: "Die früheren Handelsbeschränkungen haben dazu geführt, dass weder Russland noch der Iran seiner Abrechnung auf dem Containermarkt gerecht wurden. Eine Rückkehr in die Handelswildnis durch größere Sanktionen (verdient oder nicht) erhöht nur die Wahrscheinlichkeit, dass dieses ungetappte Containerpotenzial vergeudet wird. "

- Pferde für Kurse und andere Variablen

Containerschifffahrt ist nicht homogen; es gliedert sich in mehrere Teilbereiche. Klar ist, dass kleinere Schiffe, zu denen auch Schiffe in Nord-Süd-Gewerben und regionalen Feedern gehören, mehr Markttraktion erfahren haben als ihre größeren. Der Graph-Charting-Composite der Zeitcharter Hires für kleinere Schiffe des Hamburger Reederverbandes (www.vhss.de) zeigt die zeitliche Volatilität sowie die jüngsten Verbesserungen. Laut dem APM-Bericht für das erste Quartal 2018 haben sich die von den Verladern in den "intraregionalen" Trades gezahlten Raten im Vergleich zum Vergleichszeitraum 2017 dramatisch verbessert und stiegen um 21% auf 1.433 USD pro 40-Fuß-Äquivalent.

Kurzfristig versuchen die Fluggesellschaften, die gestiegenen Treibstoffkosten zurückzufordern, wobei Maersk, CMA-CGM und MSC alle Zuschläge erheben. Längerfristig, da alle Schifffahrtssektoren sich mit der Einführung von Schwefelbeschränkungen im Kraftstoff auseinandersetzen (und mit längerfristigen Bemühungen, die Treibhausgasemissionen der Industrie zu begrenzen), reagiert der Containersektor. Die mutmaßliche Ordnung von HMM wird Schiffe sehen, die mit LNG befeuert werden, oder alternativ mit "Scrubbern" (die es ermöglichen würden, billigeren Treibstoff mit einem hohen Schwefelgehalt zu verbrauchen). CMA-CGM hat angekündigt, dass im Jahr 2020 neun 22.000 Giganten im Rahmen einer zehnjährigen strategischen Vereinbarung mit dem Ölkonzern Total LNG-Treibstoff verbrauchen werden.

Auf der technischen Seite des Unternehmens wirkt sich die so genannte "Digitalisierung" mehr auf den Containersektor aus als auf andere. Die "Blockchain" -Technologie - was auch immer das ist -, die von einigen Experten als Flutwelle angesehen wird und die Lieferketten vereinfacht, wartet irgendwo in den Startlöchern. Maersk übernahm hier früh die Führung und startete ein Projekt in Zusammenarbeit mit IBM. In der Zwischenzeit arbeitet CMA-CGM, deren APL-Tochter einem Konsortium beigetreten ist, das die Berater Accenture umfasst, hart an einer konkurrierenden Anstrengung.

Dennoch schreiten die digitalen Bemühungen voran. In den APM-Ergebnissen vom Mitte Mai zum ersten Quartal erklärte Soren Skou: "... wir sehen eine bedeutende Kundenakzeptanz in den digitalen Angeboten und durch digitale Transaktionen online, was mit der Zeit sowohl zu niedrigeren Kosten als auch zu unserer Fähigkeit führt, mehr Produkte zu verkaufen Unsere Online-Plattform. "Er betonte diesen Punkt mit der Enthüllung:" 60% aller Buchungen, 84% aller Angebote, Geschäftsvolumen im Wert von 1,3 Millionen US-Dollar pro Stunde werden derzeit auf maerskline.com abgewickelt. "

Online-Plattformen und -Marktplätze gehen Hand in Hand mit der sich wandelnden Natur des Geschäfts, wo die Deregulierung in den 2000er Jahren zu einem volatilen Markt geführt hat, der von alten Geschäftspraktiken verfolgt wird. INTTRA, mittlerweile eine vertraute Online-Buchungsplattform, die Anfang der 2000er Jahre von den Carriern entwickelt wurde, versucht nun, einen Mehrwert zu schaffen, indem sie das Management von Verträgen, die von alten Schreibweisen und den damit verbundenen Ineffizienzen verfolgt werden, rationalisiert .

Getrennt davon hat NYSHEX, ein neuerer Online-Marktplatz, der sich derzeit auf die transpazifischen Handelsgeschäfte konzentriert, versucht, die Notierungen zu straffen, und hat finanzielle Garantien hinzugefügt, um die Vertragserfüllung bis zu sechs Monaten in die Zukunft zu treiben. Eine weitere Frachtbeschaffungsplattform, FREIGHTOS, ein anderer Inhaber von Frachtraten, die von Logistikdienstleistern und Frachtbesitzern häufig genutzt werden, hofft, Transparenz in das Gedränge zu bringen. Es hat jetzt eine Zusammenarbeit mit dem ehrwürdigen Baltic Exchange (am besten bekannt für den Baltic Dry Index und seine Ableger) angekündigt, um eine Reihe von Container-Raten-Indizes zu erstellen, die auf anonymisierten Daten in seinem System basieren.

- Die mehr Dinge ändern sich ...

Auf einer Logistikkonferenz in Hongkong Ende 2016 stand ein Alphaliner-Analyst auf und referierte über den aktuellen Stand der weltweiten Boxship-Märkte. Als er eine lange Liste von dem, was in der Branche passiert, rasselte, nickten die Zuhörer mit dem Kopf und murmelten ihre Zustimmung, als ob sie sagen wollten: "Wir wissen es." Nach fünf Minuten gab er jedoch bekannt, dass er wirklich von zehn gelesen hatte -year alte Nachrichtengeschichte. Das hat gelacht - aber er hatte seinen Standpunkt klar gemacht.

Da die Containerschiffsmärkte jedoch mit bekannten Herausforderungen konfrontiert sind, stehen sie auch vor dem Gegenwind bei den Behandlungskosten für Ballastwasser, steigenden Treibstoffkosten, sinkenden Raten, möglichen Handelskriegen und Fristen für IMO 2020. Der Weg aus den trüben Gewässern wird diesmal nicht leichter, vor allem mit der zusätzlichen Last unzähliger weiterer Belastungen. Technologie wird zweifellos ein Teil der Lösung sein. Am Ende wird es aber genauso wichtig sein, die Fehler der Vergangenheit zu vermeiden.

Barry Parker, bdp1 Consulting Ltd bietet Unternehmen im maritimen Bereich strategische und taktische Unterstützung, einschließlich Analysen und Kommunikation. Das Unternehmen kann online unter www.conconnect.com gefunden werden

HINWEIS : Diese Geschichte erschien zum ersten Mal in der MAI / JUNI-Ausgabe des Magazins Maritime Logistics Professional .